株式投資での失敗に悩むサラリーマンの方なら、

「大切なお金が減ってしまい、夜も眠れない…」

「個別株の分析は難しすぎる。自分には才能がないのかも…」

「もう投資なんてやめてしまおうか…」

こんな風に、後悔や不安でいっぱいになっているかもしれません。

ですが、ご安心ください。

その「失敗」は、私たちサラリーマン投資家にとって、実は「勝てない土俵」で戦っていたというサインなのです。

この事実に気づき、「戦わない」という戦略を選ぶことで、あなたの資産形成はむしろ安定した成長軌道に乗るでしょう。

この記事では、個別株投資に悩みを持つサラリーマンの方に向けて、

- なぜプロでさえ市場平均に勝つのが難しいのか

- 個別株投資をやめ、インデックス投資に切り替えた私の体験談

- サラリーマンが失敗しないための具体的な3ステップ

上記について、同じく個別株で悩んだ私の実体験を交えながら解説しています。

株式投資における本当の失敗とは、貴重な時間と心をすり減らし続けることかもしれません。

ぜひこの記事を参考にして、「戦わない」という賢明な選択肢をあなたの資産形成に加えてみてください。

株式投資の失敗は当然?サラリーマン投資家が知るべき現実

株式投資で「失敗した…」と感じているサラリーマン投資家の方は、少なくないと思います。

かく言う私も、かつては個別株の分析に多くの時間を費やし、一喜一憂する日々を送っていました。

ですが、ある事実に気づいてから、私の投資との向き合い方は大きく変わったのです。

それは、私たちサラリーマン投資家が個別株でプロと戦うのは、そもそも「勝てない土俵」に上がっているようなものだ、という現実でした。

なぜプロでさえ「市場平均」に勝つのが難しいのか

結論から言うと、投資の専門家であるファンドマネージャーでさえ、市場全体の平均的なリターンを示すインデックス(株価指数)に勝ち続けることは極めて難しい、というのが投資の世界の常識なのです。

これには、明確な理由が3つあると言われています。

- 情報の効率性:

「良いニュースも悪いニュースも、世界中の誰もが知った瞬間に株価に織り込まれてしまう」という考え方があります。つまり、私たちが企業の決算情報を夜中に読んだとしても、その情報はすでにプロ投資家によって分析され尽くし、株価に反映された後なのです。 - コストの壁:

プロが運用する投資信託(アクティブファンド)は、調査費用などのために手数料が高めに設定されています。市場平均に勝ったとしても、その手数料を差し引くと、結局インデックスファンドに負けてしまう、というケースが少なくありません。 - 心理的な罠:

これはプロでも陥りがちなのですが、「損失を取り返したい」という焦りから冷静な判断ができなくなることがあります。私たちアマチュア投資家が、本業のストレスを抱えながら、この心理的な罠を乗り越えるのは至難の業だと言えるでしょう。

このような厳しい現実があるため、多くのプロでさえ市場平均に勝つことは難しいのです。

個別株分析に時間を費やすことが「人生の失敗」に繋がる理由

そして、ここからが私が最もお伝えしたいことです。

私たちサラリーマンにとって株式投資における本当の「失敗」とは、お金を失うこと以上に、「大切な時間」と「心の平穏」を失うことだと私は考えています。

以前の私は、まさにその失敗の真っ只中にいました。

平日は本業で疲れ果て、帰宅後に深夜まで米国株のチャートとにらめっこ。

課長ちゃん

課長ちゃん明日は上がるだろうか…

と祈るような気持ちで眠りにつくものの、夜中にトイレで目が覚めたついでに株価をチェックしてしまい、そこから朝まで眠れなくなったことも一度や二度ではありません。

妻が週末の予定を楽しそうに話してくれても、頭の中は保有株の損益計算でいっぱい。

ああ、あの時売っていれば…

という後悔が、常に頭の片隅にありました。

資産を増やすために始めた投資が、いつの間にか家族との会話を減らし、仕事の集中力を奪い、心をすり減らすだけの「消耗戦」に変わっていたのです。

その時、私はハッとしました。

お金はまた稼げば取り返せるかもしれない。でも、家族と過ごすこの時間や、心の平穏は二度と戻ってこないじゃないか

と。

これこそが、サラリーマン投資家が陥りがちな、最も深刻な「失敗」の正体なのだと、私は自身の経験から痛感しています。

私が個別株投資をやめた理由|インデックス投資という最適解

前の章でお話ししたように、個別株投資は私たちサラリーマンにとって、時間的にも精神的にも、あまりにも過酷な戦場です。

その事実に気づいた私は、きっぱりと個別株の分析に明け暮れる日々から足を洗いました。

そしてたどり着いたのが、「インデックス投資」という、実にシンプルで、それでいて強力な最適解だったのです。

ここでは、私の実体験を通して、なぜインデックス投資がサラリーマンにとって最善の策だと言えるのかをお話しさせてください。

以前の私:個別株分析に疲弊したサラリーマン投資家の失敗談

正直に告白しますと、以前の私は典型的な「儲け話に乗りたい」タイプでした。

友人がSNSで「〇〇株で爆益!」と報告しているのを見ては、「自分も乗り遅れてはいけない!」と焦って飛びつき、ビギナーズラックで少し利益が出ると、「自分には才能があるのかもしれない」と完全に舞い上がっていたのです。

しかし、そんな甘い考えはすぐに打ち砕かれます。

市場が少し調整局面に入るだけで、あれよあれよという間に含み損が拡大。

いつか戻るはずだ…

という根拠のない期待(今思えばただの願望でした)を胸に、塩漬け株をただただ眺める日々。

仕事のパフォーマンスは落ち、妻との会話も上の空。

何のために投資を始めたのか、完全に見失っていました。

もう二度とあんな思いはしたくない

心からそう思ったのが、私が個別株投資から撤rayedした大きな理由です。

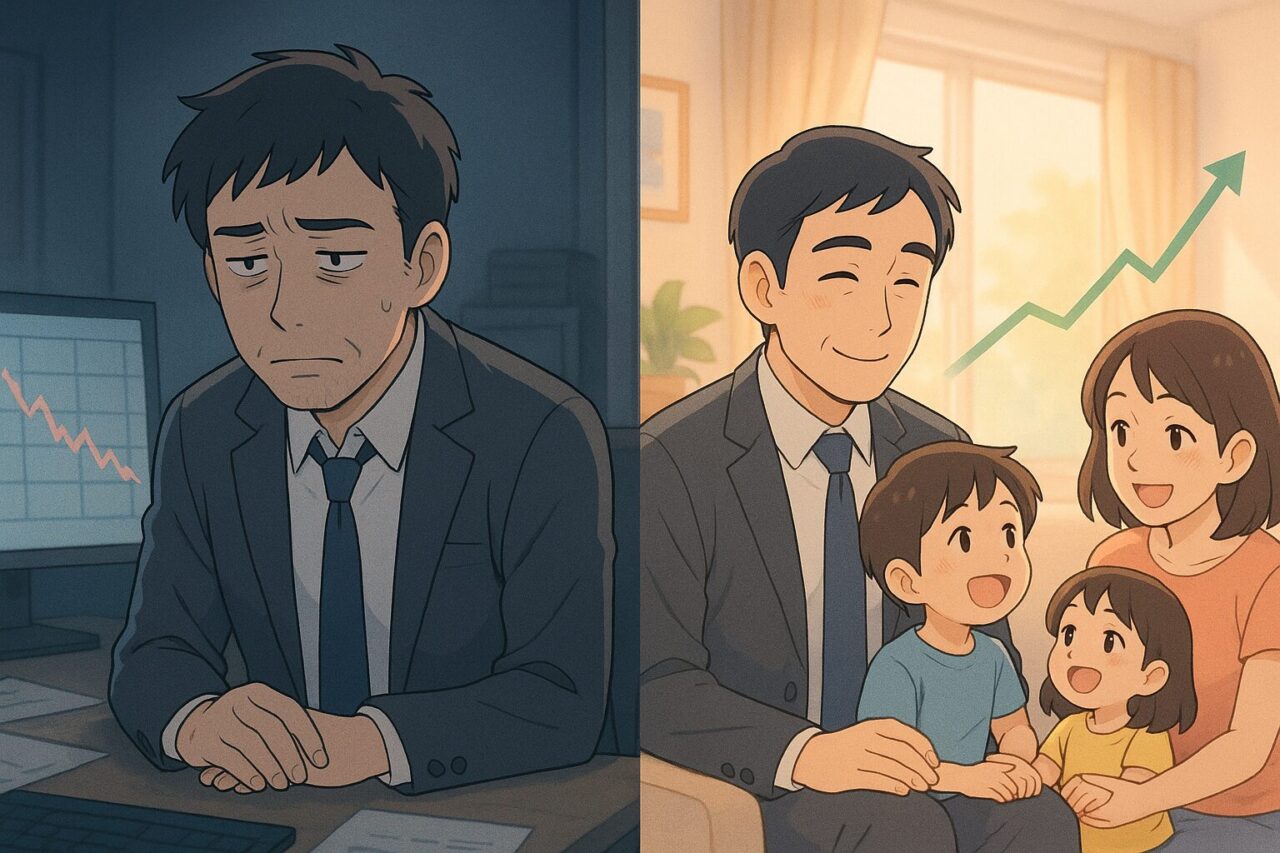

現在の私:インデックス投資で時間と心の余裕を取り戻す

個別株投資をやめ、インデックス投資に切り替えたことで、私の生活は劇的に変わりました。

何より変わったのは、「時間」と「心」の使いかたです。

- 増えた時間で、未来への投資を:

以前は個別株分析に使っていた夜の時間を、今は資格の勉強や副業にあてています。目先の株価の上下ではなく、自分自身の稼ぐ力を高めることのほうが、よほど確実な自己投資だと気づけたのです。 - 心の平穏が、家族の笑顔に:

毎日株価をチェックする必要がなくなったことで、精神的に驚くほど楽になりました。市場全体の動きに一喜憂することはあっても、個別銘柄の急落に肝を冷やすことはありません。休日は心から家族との時間を楽しめるようになり、妻からも「最近、穏やかだね」と言われるようになりました。

インデックス投資は、ただ資産を増やすだけの手段ではありません。

私たちサラリーマンが、本業や家庭という「人生の主戦場」で輝くための、時間と心の平穏を取り戻してくれる強力なツールでもあるのです。

インデックス投資については下記の記事なんかも参考になるかもしれません。

サラリーマンが株式投資で失敗しないための3つのステップ

インデックス投資が良いのは分かった。

でも、「具体的に、明日から何をすればいいの?」という疑問が湧いてきますよね。

ご安心ください。

これからお話しするのは、難しい専門知識がなくても、誰でも今日から実践できる、たった3つのシンプルなステップです。

実際に私もこのステップを踏んだことで、個別株の失敗から立ち直り、今では心穏やかに資産形成を続けられています。

ステップ1:固定費を見直し、投資の原資を確保する

株式投資で失敗しないための最も重要な第一歩、それは「投資を始める前」にあります。

ズバリ、家計の固定費を見直して、無理なく投資に回せるお金(投資の原資)を作ることです。

なぜなら、投資はあくまで「余剰資金」で行うのが大原則だから。

生活費を切り詰めて、無理して投資資金を捻出する…

これは、精神的な余裕を失い、冷静な判断をできなくさせる典型的な失敗パターンなのです。

私も以前はそうでした。

含み損が出ると、

ああ、今月の食費を削らないと…

なんて考えてしまい、冷静な判断などできるはずもありませんでした。

ですから、まずはあなたの家計を圧迫している固定費にメスを入れましょう。

- スマートフォンの料金プラン:

大手キャリアから格安SIMに変えるだけで、月々5,000円以上節約できるケースも珍しくありません。 - 生命保険や医療保険:

本当に必要な保障だけを残し、過剰な保険料を払っていないか見直してみましょう。会社の福利厚生や高額療養費制度を調べると、「意外と保険はミニマムで良いかも」と気づくかもしれません。 - あまり使っていないサブスクリプションサービス:

動画配信や音楽サービスなど、月々数百円でも、年間で見れば大きな金額になります。

まずは、月に5,000円でも10,000円でも構いません。

この「無理なく続けられる金額」を確保することが、長期的な資産形成の何よりの土台となるのです。

固定費の見直しは下記の記事も参考にしてみてください。

ステップ2:全世界株式などのインデックスファンドを選ぶ

さて、投資の原資が確保できたら、いよいよ投資先選びです。

しかし、ここでもう銘柄選びに頭を悩ませる必要はありません。

私たちサラリーマン投資家の最適解は、以下のどちらかのインデックスファンドを選ぶことです。

| ファンドの種類 | 特徴 | こんな人におすすめ |

|---|---|---|

| 全世界株式インデックスファンド | 世界中の先進国から新興国まで、数千社の企業にまとめて分散投資できる。「これ一本でOK」と言われる究極のほったらかし投資の王道。 | ・何を選べばいいか全くわからない ・とにかく手間をかけたくない |

| S&P500インデックスファンド | AppleやMicrosoftなど、アメリカを代表する優良企業約500社にまとめて投資できる。世界経済の中心である米国の力強い成長に期待するならこちら。 | ・より高い成長を期待したい ・米国経済の将来性を信じている |

なぜこの2つが良いのでしょうか?

それは、難しい企業分析をしなくても、世界経済やアメリカ経済全体の成長の恩恵をまるごと受けられるからです。

個別株のように、一つの企業の不祥事で価値がゼロになるリスクは極めて低く、世界が経済成長を続ける限り、長期的には資産が増えていく可能性が高いと考えられています。

投資信託の名前は証券会社によって様々ですが、「eMAXIS Slim 全世界株式(オール・カントリー)」や「eMAXIS Slim 米国株式(S&P500)」といった、手数料(信託報酬)が非常に安いファンドが人気です。

もう、夜中に決算資料を読んだり、SNSの情報に一喜一憂したりする必要はありません。

世界経済の成長に、あなたの資産をどっしりと預けてしまいましょう。

ステップ3:決まった額を淡々と積み立て、あとは忘れる

最後のステップが、実は最も重要であり、そして最も難しいかもしれません。

それは、「決めた金額を、決めた日に、感情を挟まず機械的に積み立て設定し、あとは基本的に忘れる」ということです。

え、忘れるだけでいいの?

と思うかもしれませんが、これが真実なのです。

毎月同じ金額を買い続ける「ドルコスト平均法」という手法には、株価が高い時には少なく、安い時には多く買うことができるため、高値掴みのリスクを自然に減らしてくれるという大きなメリットがあります。

しかし、私たち人間は感情の生き物。

市場が暴落すると、「もっと下がるかもしれない…」と怖くなって積立をやめてしまったり、逆に急騰すると、「もっと儲けたい!」と余計なお金をつぎ込んでしまったりしがちです。

こうした感情的な売買こそが、投資における最大の失敗の原因なのです。

ですから、一度証券会社で「毎月〇日に〇円を自動積立」と設定したら、あとはアプリを消すくらいの気持ちでいるのが丁度良い。

私も給料日に自動で積み立てられるように設定し、普段はほとんど口座を見ません。

たまに確認して資産が増えていれば嬉しいですし、減っていても「安く買えるチャンスだな」と思えるようになりました。

日々の値動きから距離を置くこと。

これこそが、私たちサラリーマンが本業に集中し、心の平穏を保ちながら、長期的に資産を築いていくための究極のコツなのです。

これでもう迷わない!インデックス投資に関するよくある質問

インデックス投資がサラリーマンにとって最適な選択肢であることは、ご理解いただけたかと思います。

とはいえ、実際に始めるとなると、色々と細かい疑問や不安が出てくるものですよね。

本当に損しないの?

どの証券会社がいいの?

といった疑問は、私も最初に感じたことです。

ここでは、そんなあなたの最後の迷いを解消するために、インデックス投資に関するよくある質問に、私の経験も踏まえながらQ&A形式でお答えしていきます。

Q1. インデックス投資でも損をするリスクはありますか?

はい、結論から言うと、インデックス投資でも元本割れするリスクはあります。

これは非常に重要なことなので、必ず覚えておいてください。

インデックス投資は、市場全体に分散投資することで個別株のような急激な価値の暴落リスクを抑えることができますが、市場全体が下落する局面、例えば「リーマンショック」や「コロナショック」のような経済危機が起きた際には、当然ながら資産は一時的に減少します。

ただし、歴史を振り返ると、世界経済は数々の危機を乗り越え、長期的には右肩上がりに成長を続けてきました。

つまり、インデックス投資のキモは、短期的な値下がりで慌てて売却せず、長期的な視点でコツコツと積み立てを続けることにあるのです。

短期的なマイナスは「いつか来るもの」とどっしり構え、むしろ「安く買えるチャンス」と捉えるくらいの心の余裕を持つことが、最終的な成功に繋がると言えるでしょう。

Q2. どの証券会社で始めるのがおすすめですか?

これから投資を始める初心者の方であれば、SBI証券か楽天証券のどちらかを選んでおけば、まず間違いないでしょう。

ちなみに私も楽天証券をメインで利用していますが、この2社をおすすめする理由はシンプルです。

- 手数料が業界最安水準:

先ほどお話しした「eMAXIS Slimシリーズ」のような、手数料(信託報酬)が非常に安い優良な投資信託を数多く取り扱っています。投資において手数料は確実にリターンを蝕むコストなので、これが安いことは絶対的な正義です。 - 使いやすさと情報量:

どちらの証券会社も、初心者でも直感的に操作できるスマートフォンアプリを提供しており、NISA口座の開設も簡単に行えます。また、投資に関する情報やレポートも充実しています。 - ポイントが貯まる・使える:

楽天証券は楽天カードでの投信積立で楽天ポイントが、SBI証券は三井住友カードでの積立でVポイントが貯まります。日々の生活で貯めたポイントを投資に回せるのも、大きな魅力と言えますね。

どちらを選ぶかは、普段お使いのクレジットカードやポイントサービスとの相性で決めてしまって良いと思います。

まずは気軽に口座開設(もちろん無料です)を申し込んでみて、使い勝手を試してみてはいかがでしょうか。

Q3. 新NISAはどのように活用すれば良いですか?

2024年から始まった新NISAは、私たちサラリーマン投資家にとって、まさに「使わないと損」と言える最強の制度です。

新NISAには「つみたて投資枠」と「成長投資枠」の2つの枠がありますが、難しく考える必要はありません。

基本戦略は、「つみたて投資枠」を最大限に活用し、毎月コツコツとインデックスファンドを積み立てることです。

つみたて投資枠は年間120万円まで利用でき、この枠内で得られた利益には税金がかかりません。

例えば、毎月3万円を積み立てるなら、年間36万円。

ボーナス月に少し多めに積み立てるなどして、この非課税メリットを最大限に活用しましょう。

「成長投資枠(年間240万円)」については、つみたて投資枠を使い切ってもまだ投資余力がある場合に、同じインデックスファンドを買い増す、という使い方で十分だと私は考えています。

成長投資枠だから個別株にチャレンジしないと!

と考える必要は全くありません。

むしろ、私たちサラリーマンは、新NISAという有利な制度を使って、いかに「負けない投資」「手間のかからない投資」を実践するかが重要です。

まずは「つみたて投資枠」で、無理のない金額から始めてみましょう。

まとめ:株式投資の失敗を避けたいサラリーマンが選ぶべき道

今回は、株式投資の失敗に悩むサラリーマンの方に向けて、

- なぜプロでさえ市場平均に勝つのが難しいのか

- 私が個別株投資をやめた実体験

- サラリーマンが失敗しないための具体的な3ステップ

- インデックス投資に関するよくある質問

上記について、同じく個別株で悩んだ私の経験を交えながらお話してきました。

株式投資における本当の「失敗」とは、お金を失うこと以上に、あなたの貴重な時間と心の平穏をすり減らしてしまうことかもしれません。

個別株の分析に明け暮れる日々から抜け出し、インデックス投資という「戦わない戦略」を選ぶことで、あなたは本業や家族との時間を取り戻し、心穏やかに資産が育っていく未来を手にすることができるでしょう。

この記事が、あなたの投資との向き合い方を見直すきっかけとなれば、これほど嬉しいことはありません。

まずは証券口座を開設し、月々数千円からでもインデックス投資を始めてみませんか。